Introducción: por qué la previsibilidad en tesorería es clave para crecer

Un flujo de caja predecible no es solo una comodidad: es la base para tomar decisiones estratégicas con seguridad, invertir en crecimiento y evitar la dependencia de financiación externa.

Sin embargo, muchas empresas gestionan su tesorería “a ciegas”, sin visibilidad clara de cuándo entrará el dinero, lo que genera estrés financiero y frena oportunidades.

En esta guía descubrirás 5 pasos prácticos para conseguir un flujo de caja estable y predecible, y cómo FTIVA puede ayudarte a lograrlos sin cargar a tu equipo, asegurando que tus ingresos lleguen puntualmente y sin sorpresas.

Según el European Payment Report, el 53 % de las pymes europeas asegura que los retrasos de pago afectan directamente a su crecimiento.

Paso 1: Controla el plazo medio de cobro (DSO)

El plazo medio de cobro o DSO es el número de días que tardas en cobrar desde que emites una factura.

- Un DSO alto implica liquidez retenida y mayor riesgo de impagos.

- Un DSO bajo te da capital operativo constante.

Acción práctica:

- Mide tu DSO cada mes.

- Identifica clientes o sectores que lo alargan.

- Implementa recordatorios previos al vencimiento.

Según KPMG, las empresas que gestionan el DSO (plazo medio de cobro) de forma activa pueden liberar entre un 10 % y un 20 % de liquidez sin financiación externa.

Paso 2: Implementa recordatorios y confirmaciones proactivas

No esperes a que llegue el día de pago. Contactar antes del vencimiento reduce drásticamente la morosidad:

- Confirma que la factura fue recibida y aprobada.

- Aclara cualquier incidencia que pueda retrasar el pago.

- Usa canales preferidos por el cliente (email, teléfono, WhatsApp corporativo).

FTIVA, por ejemplo, automatiza esta tarea con IA y la combina con intervención humana, priorizando a los clientes según riesgo y valor.

Paso 3: Detecta señales tempranas de riesgo

Un flujo de caja predecible se construye evitando que las facturas entren en morosidad.

Señales de alerta:

- Cambios en el volumen o frecuencia de pedidos.

- Solicitudes de aplazamiento de pago.

- Retrasos en la respuesta a comunicaciones.

Acción práctica: crea un sistema de alertas y segmenta a los clientes por riesgo. FTIVA lo hace mediante algoritmos que analizan comportamiento de pago e historial comercial.

Paso 4: Integra cobros y ventas en la misma estrategia

Cada contacto con un cliente es una oportunidad para fortalecer la relación y aumentar ingresos.

- Detecta necesidades adicionales mientras gestionas cobros.

- Propón productos o servicios complementarios.

- Refuerza la fidelización ofreciendo condiciones preferentes a clientes que pagan puntualmente.

Este enfoque no solo estabiliza el flujo de caja, sino que lo incrementa.

Paso 5: Usa tecnología para tener visibilidad en tiempo real

Un flujo de caja predecible requiere información actualizada y centralizada:

- Estado de cada factura.

- Acciones realizadas y próximas a realizar.

- Métricas clave (DSO, % de impagos, previsión de cobros por semana/mes).

FTIVA ofrece un panel en tiempo real que muestra estos datos, permitiendo decisiones rápidas y basadas en información real.

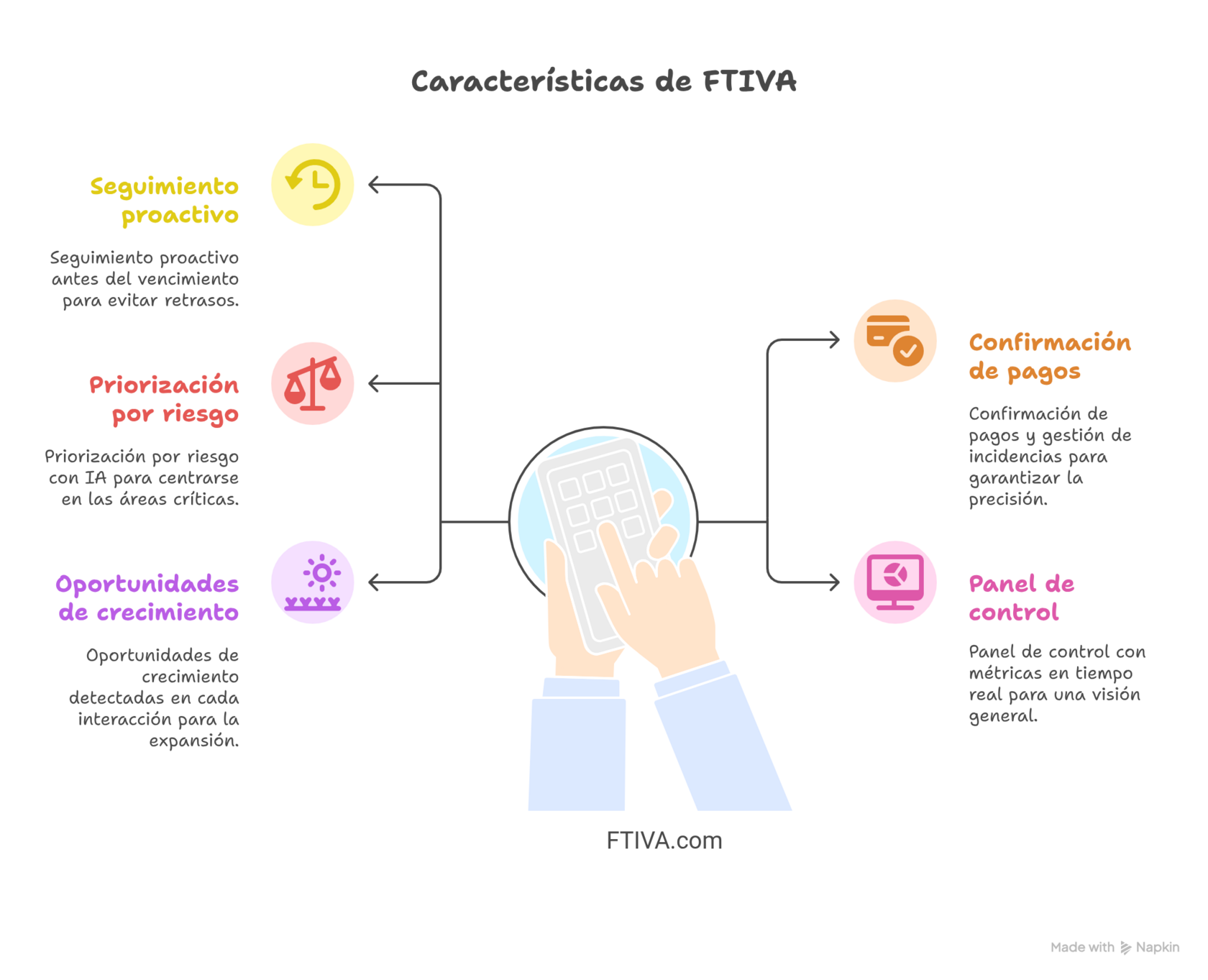

Cómo FTIVA asegura tu flujo de caja

- Seguimiento proactivo antes del vencimiento.

- Confirmación de pagos y gestión de incidencias.

- Priorización por riesgo con IA.

- Panel de control con métricas en tiempo real.

- Oportunidades de crecimiento detectadas en cada interacción.

Todo bajo tu marca y sin sobrecargar a tu equipo.

Conclusión

Un flujo de caja predecible no es cuestión de suerte: se consigue con método, prevención y control.

Al aplicar estos 5 pasos, reducirás el riesgo de impagos, tendrás liquidez estable y podrás planificar con confianza.

FTIVA puede implementar todo este proceso por ti desde el primer día, para que te concentres en lo que más importa: hacer crecer tu negocio.

👉 Solicita un diagnóstico gratuito de tu cartera y descubre cómo FTIVA puede estabilizar tu flujo de caja y reducir tu DSO.

FAQ

¿Qué es el flujo de caja predecible?

Es la capacidad de anticipar con precisión cuándo entrarán los cobros y saldrán los pagos, evitando sorpresas de liquidez.

¿Cómo se puede mejorar el flujo de caja en una pyme?

Controlando el DSO, enviando recordatorios de pago, detectando señales de impago y usando herramientas de automatización como FTIVA.

¿Por qué es importante reducir el DSO?

Porque un DSO alto bloquea liquidez, aumenta el riesgo de impagos y obliga a financiarse externamente.

Sobre el autor

Escrito por Alex Fe — CEO, estratega de negocio y Senior Business Development Leader con más de 17 años de experiencia internacional en la construcción y escalado de empresas en Europa, Estados Unidos, Reino Unido y Latinoamérica. Alex ha liderado organizaciones desde startups hasta unicornios, contribuyendo a una adquisición de 1.200 millones de dólares y a una OPI de 13.000 millones de dólares, la mayor salida a bolsa tecnológica en la historia del Reino Unido.

Su trayectoria incluye cargos ejecutivos en los que ha gestionado finanzas, escalado operaciones y construido ecosistemas comerciales de éxito combinando tecnología, automatización y análisis de datos. Alex está especializado en ayudar tanto a pymes como a grandes empresas globales a lograr un flujo de caja predecible, resiliencia financiera y resultados superiores de negocio.

Actualmente, a través de FTIVA, colabora con equipos para acelerar estrategias, optimizar el rendimiento financiero y transformar los datos de pagos en crecimiento sostenible a largo plazo.